全球内窥镜的发展的新趋势及技术壁垒内窥镜共经历4次大的技术革新,我们国家医疗器械行业经过多年的发展,基本形成了充分竞争市场,随着贸易全球化的深入,国外医疗器械产品全面参与国内市场的竞争,市场化程度不断加深,竞争主体数量持续不断的增加。中国内窥镜两大类竞争主体分别为占据市场主导地位的大型跨国公司。另一类为掌握一定核心技术的国内大型内窥镜生产企业,内窥镜行业目前国产化率不足20%,国产品牌的竞争大多分布在在中低端市场,主要由于内窥镜行业是一个多学科交叉的知识密集型高新技术产业,技术壁垒较高。

行业主要上市公司:目前国内内窥镜产业的上市企业主要有天松医疗(430588)、开立医疗(300633)、海泰新光(688677)、凡星医疗(834756)等

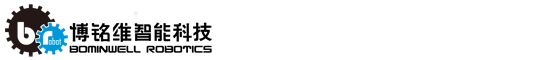

全球内窥镜的发展的新趋势及技术壁垒内窥镜共经历4次大的技术革新,从最初的硬管式内窥镜(1806~1932)、半曲式内窥镜(1932~1957)、纤维式内窥镜(1957以后),到了如今的电子内窥镜(1983以后)。近年来,电子内窥镜为实现高清成像,逐渐发展为高清电子内窥镜,并分别与超声技术、共焦显微镜技术相结合,发展出了超声内窥镜和共焦内窥镜。

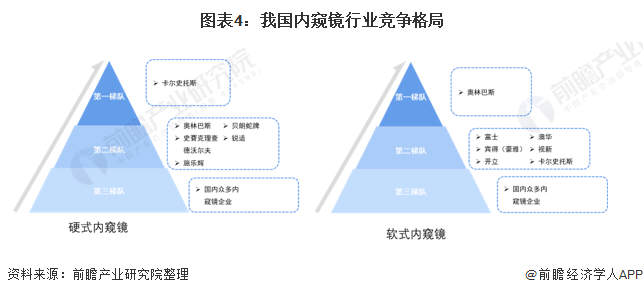

我国医疗器械行业经过多年的发展,基本形成了充分竞争市场,随着贸易全球化的深入,国外医疗器械产品全面参与国内市场的竞争,市场化程度不断加深,竞争主体数量持续不断的增加。相比国际市场,国内市场集中度较低,呈现出公司数多、单个企业规模偏小、技术水平偏弱、产品竞争同质化等特点。

然而,随企业自主创新意识的不断的提高,技术水平的逐步的提升,以及政府对医疗器械行业的政策扶持,国内医疗器械市场逐步健康发展,同时涌现出一批技术领先的有突出贡献的公司,将逐步完成进口替代。作为医疗器械重要细分产品的内窥镜,国内内窥镜市场主要存在两大类竞争主体。

内窥镜在临床中被大范围的应用于不同科室和不同疾病治疗。大致上可以分为软管式内窥镜(简称软镜)和硬管式内窥镜(简称硬镜),软镜主要是胃镜、肠镜、喉镜、纤维支气管镜等;硬镜包括腹腔镜、胸腔镜、输尿管镜、膀胱镜、关节镜、宫腔镜等。

内窥镜行业目前国产化率不足20%,国产品牌的竞争大多分布在在中低端市场。近年来我国内窥镜生产企业通过技术引进和自主研发,使得产品质量与进口产品的差距不断缩小,凭借优秀的性能和价格上的优势,在中高端市场取得一定的优势。目前国家鼓励国产医疗器械自主创新和推进医疗器械质量提升,技术差距的不断缩小及基层医疗机构采购量的上升,将带动国产品牌“双线”增长。

随着国内内窥镜技术的进步,尤其是COMS图像传感器技术替代CCD图像传感器技术的趋势下,国外厂商的技术垄断有望被打破,国内企业面临重大机遇。国内具备较强总实力的医疗器械厂家也在积极把握技术突破机遇,向内窥镜行业进军,基于成熟的研发体系,开发出高质量、生物安全性高、操作便利性更强的内窥镜产品,有望逐步实现进口替代。

以上数据参考前瞻产业研究院《中国内窥镜行业市场需求与投资规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

本报告前瞻性、适时性地对医用内窥镜行业的发展背景、供需情况、市场规模、竞争格局等行业现在的状况进行分析,并结合多年来医用内窥镜行业发展轨迹及实践经验,对医用内窥镜行...

如在招股说明书、公司年度报告等任何公开信息公开披露中引用本篇文章数据,请联系前瞻产业研究院,联系方式:。

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。

2023年中国医用内窥镜行业竞争局势分析 普外科内窥镜中标金额占比最高【组图】

预见2023:《2023年中国医用内窥镜行业全景图谱》(附市场规模、竞争格局和发展前途等)